こんにちは。シゲです。

最近は株式市場が不安定ですね。利益の減少を恐れ株式を売ってしまいそうになります。しかし、その下落した株価は妥当なのでしょうか。妥当でなければ非常にもったいないと思います。

そんな時は、一度落ち着き、株価の妥当性を判断するといいかもしれません。

今回は、最近過熱気味だった、半導体装置銘柄の一つであるアドバンテスト<6857>を例に、素人なりに株価の妥当性を検証してみたく思います。

アドバンテストを選んだのは私が保有しているのと、下がり気味ですごく心配しているからです笑

考え方自体は、どの銘柄でも同じだと思いますので、試しみるといいと思います。

結論から

アドバンテストは、まだ期待できそう、、、という結論になりました。

少し自信が無いですが笑

※アドバンテスト売ってしまいました。。。株価があまりにも不安定だったんので一度利確しようと思い2/5に売却済みです。下がればまた購入を検討します。(2021/02/06追記)

理由は2つあって、

1つ目:今回はアドバンテストの例で示そうと思ってますが、このアドバンテストという会社の業績予想に癖があってなんとも、、、もしかすると他の会社も同じかもしれませんが。

2つ目:過去のデータと今では状況が異なるので、参考にならない可能性がある。例えば、過去には不特定の+材料が残っていたが、現在出尽くしている場合、将来年間利益が下がる予測ができるので株価は下がる可能性がある。

以上の理由で少々、不安ではあります。ただ期待値は高いと思っているのでホールドしたいと思ってます。

それでは、分析に入ります。

株価妥当性の考え方

以下の手順で考えるべきかと思います。

- 株価がいつの業績を予測し、反映されるのか

- 株価に反映される業績・純利益はいくらなのか

- 将来予測できる利益に対し、今の株価はどうなのか

株価に反映される予測業績は、①株価のタイムチャート と ②会社決算の業績資料(純利益) を元にでどのあたりのチャートが変動しているかで確認できると思います。

また、株の価値は、純利益に比例するはずですので、上記の業績(純利益)と株価の関係を把握し、未来の純利益から予測することができます。

※企業が年間で区切り決算報告をしていることから、株価は1年間の利益生産性に比例していることを前提としています。

補足:EPSとPER

株価は純利益に比例すると言いましたが、それは株式発行数が一定だったらの話です。株式発行数が変われば、株式1枚単位での純利益を計算する必要があります。それがEPSです。

EPS = 純利益 / 総株式発行数 です。

株式発行数に変動があった場合はこちらを参考にする必要があります。感覚的にこの株が割高か、割安なのかは、純利益の比でいいと思います。私も基本的にそうしてます。

また EPS と 株価 の比 をPER と言います。

PER = 株価 / EPS です。

PERは、今の株価が、割高か割安か、どのくらい成長率が見込まれているか等を知る指標になります。

一般的に PER=15倍 程度が妥当と言われてますが、一般的に配当や企業の利益率等を考慮すると15倍くらいになるのでしょう。(たぶん笑)

アドバンテストの実例

アドバンテストの株価と業績の特徴

それでは、アドバンテストの株価と業績を確認します。

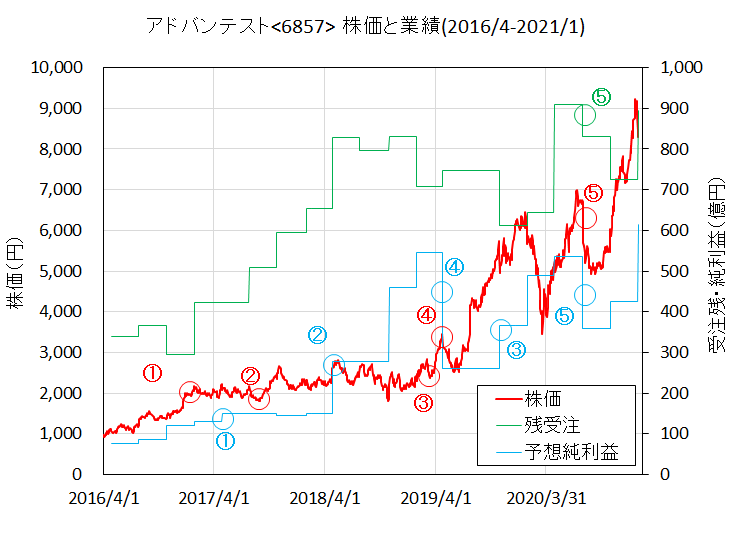

※1.残受注・予想純利益(年間)はアドバンテストIR資料より抜粋

※2.株価は日当たりの株価終値を示している。

※3.○数字は相関がありそうなポイントを示しています。

アドバンテスト固有の特徴を挙げていきます。

まず、一番大きな特徴として、アドバンテストは年度最初の予想純利益の精度がすこぶる悪いです。

この2016年~の記録を見ると、2016年、2018年、2019年(④)、2020年(コロナの影響で7月⑤)と、ほぼ確実の年初の予想純利益が低いです。コロナ禍の予測は難しかったとはいえ、予想があっているのは2017年度くらい。予想純利益は1Q毎でなく、年間の予想です。推測が難しいのか、余程自信が無いのか、過去5年の例をみているとかなり低く見積もってきてます。

また、アドバンテストは納品までに時間がかかる高額な装置を扱っているので、このようなメーカーは受注の情報も重要になります。ただ、株価と相関がある部分が⑤のポイントぐらいですね。受注の残りよりは利益や将来の市場予測に引っ張られるのでしょう。

1.株価に反映される業績はいつの数値?

この5年のデータでは、3~6か月先の純利益 が株価に表れていると感じました。ポイントで言うと①、②、③を見てそう感じました。

アドバンテストの予想が正確でない(④,⑤)のと、コロナの影響でなかなか株価と予想純益で相関がありそうなところが見にくいですが、①の株価ピーク到達、②・③の株価上昇タイミングと会社の予想純利益の報告が連動してそうと感じました。

ですので3~6か月後としています。

2.株価に反映されている純利益

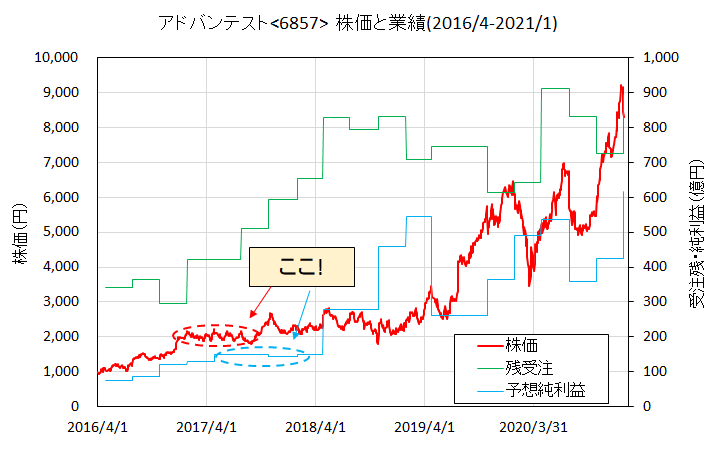

今回株価と純利益の参照はグラフの以下部分としました。

理由は単純に安定しているからですね。実際は今の市場状況で似ている場所で考えるべきと思います。

この時の株価と予想純利益を以下の表に示しておきます。念のためEPSとPERも。

表1.株価と予想純利益の関係(2017年4月時点での予測)

| 株価(2017/4) | 予想純利益(2017/10) | EPS | PER |

|---|---|---|---|

| 2048円 | 150億円 | 75.1円 | 27.2倍 |

3.21年度に予想される純利益(ザックリ)と株価予測

以上のデータから、予測すべきは、今から3か月~6か月後の2021年5月~2021年8月くらいの利益ですね。もはや2021年度の利益でいいと思います。

この場合、市場から予測する必要があります。もし、会社が次年度予測を出してればそれでもいいですが、その場合、もう株価に反映されているのであまり参考にならないかもしれません。

例えば、、、大手ファウンドリであるTSMCは今年度の設備投資を前年度比で最大60%増加するとアナウンスしています。

このニュースから読み取れるのは、生産設備に60%のお金をかける⇒半導体製造装置市場の売り上げが60%伸びるということです。

もし、これがアドバンテストにも当てはまるのであるならば、

純利益 615億円 (2020年度予測) ⇒ 純利益 984億円(+60%) (2021年度予測)

となります。

そして表1とこのザックリ予想から求められる株価は以下の用になります。

表2.予測利益から算出した期待株価

| 予測純利益 (2021年度) | 予測EPS | 期待株価 (PER=27.2倍) | 期待株価 (PER=15倍) | 現在株価 (2021/1/29) |

|---|---|---|---|---|

| 984億円 | 493.1円 | 13,435円 | 7,396円 | 8,290円 |

PERは成長期待度も入っているので、これが落ち込んだ場合の15倍パターンも載せています。今回の株価妥当性では、7,396円~13,435円という結果になりました。

PER27倍が実現できるかどうかは不透明ですが、まだ以下の自動車の半導体不足のニュースが織り込まれてない気がしてます。これがTSMCの設備投資60%に含まれているならあまり期待できないかもしれません。

素人がやる分にはこんなところかと思います。

<以下注意事項>

より精度が良い株価推論ではより分析が必要です。例えば、TSMCの生産率60%増強は市場全体に当てはまるとは思ってますが、TSMCのみにしか当てはまらない可能性がある。TSMCのみだとしたら、アドバンテスト内の顧客比率でTSMCがどれだけ割り込んでいるかが重要です。。。

また、2021年に伸びている製品群もアドバンテストが得意とする分野なのか、、、アドバンテストはSoCテスタ持っているのでなんでもいけると思ってますが。競合であるテラダインを圧倒できれば伸びそうですね。

まとめ

以下まとめです。

- アドバンテストは利益予想の精度が悪く、低く見積もる傾向にある。

- アドバンテストの場合、過去5年のデータでは3~6か月後の利益を反映している。

- アドバンテストの期待PERは27倍くらいか

- 21年度の利益予想から 株価は7,396円~13,435円が妥当

以上です。

また、考え方は問題ないと思いますが、、、今回の予測結果はは作成者の意思や、意見、推測が反映されている内容になります。この内容は事実ではないので気を付けて下さい。あくまでザックリ試算なので、、、

今回の例はアドバンテストでしたが、同じようなことをやれば、他の会社でも検討はできると思うのでこの記事が皆さんの参考になればと思います。

コメント